Eine repräsentative Befragung der SCHUFA ergab, dass ein Drittel der Deutschen Buy-Now-Pay-Later wählt. 34 Prozent bestätigen, dass sie die schnelle Kaufabwicklung schätzen, 29 Prozent heben die verbesserte Ausgabenplanung hervor. 63 Prozent geben an, dass der Zahlungsprozess aufgrund transparenter Ratenübersichten besonders übersichtlich ist. Die neue Verbraucherkreditrichtlinie der Bundesregierung stärkt den Verbraucherschutz durch verbindliche Bonitätsprüfungen und transparente Zinshöhen. Verbraucher profitieren so von innovativen BNPL-Produkten, die flexibel und nachhaltig ein zeitgemäßes Konsumerlebnis ermöglichen.

Inhaltsverzeichnis: Das erwartet Sie in diesem Artikel

Ratenzahlung per BNPL begeistert Drittel durch Komfort und Transparenz

Ergebnisse der Erhebung verdeutlichen, dass 33 Prozent in den letzten sechs Monaten Einkäufe online mit Buy-Now-Pay-Later in Raten beglichen haben. 34 Prozent aller Nutzer loben die schnelle und einfache Abwicklung ohne direkte Belastung, während 29 Prozent mit den gestaffelten Zahlungen ihre Ausgaben übersichtlicher organisieren. Die Flexibilität am Point of Sale ermöglicht eine effektivere Budgetsteuerung, verringert Spitzenbelastungen und bietet Verbrauchern eine transparente, planbare, anwenderorientierte und nachhaltige Finanzierungsform, effizient, kundenfreundlich, flexibel, verantwortungsbewusst.

BNPL-Raten gewähren transparente Zahlungsmodalitäten im Vergleich zu Einmalzahlungen teils

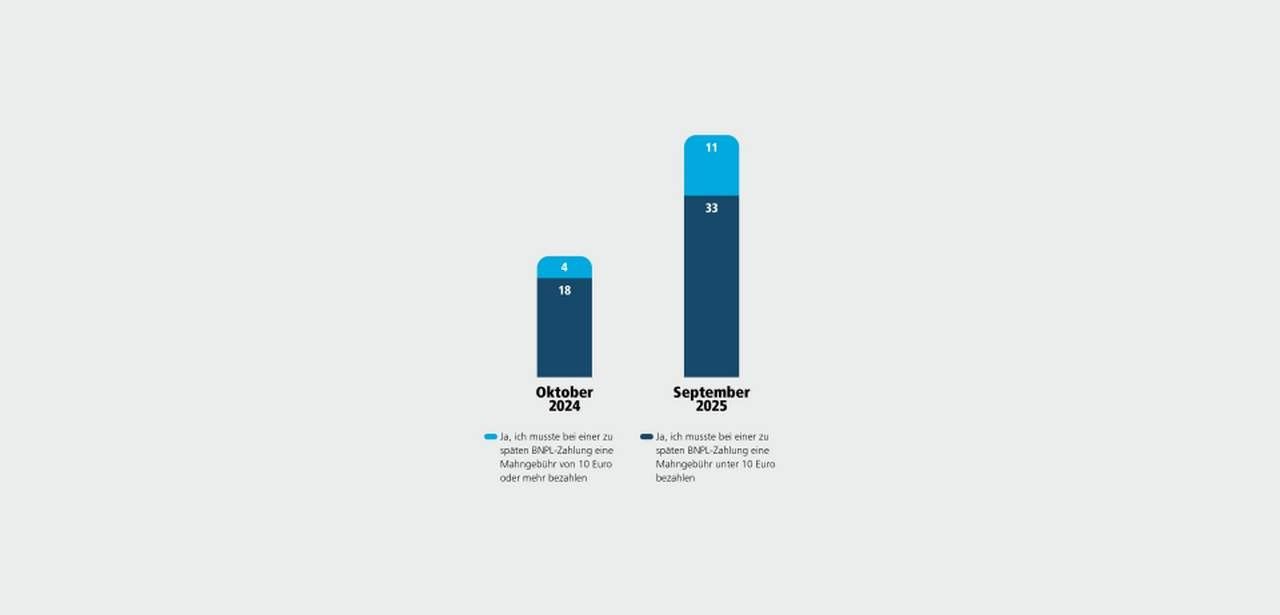

Fast ein Drittel der Deutschen nutzt Buy-Now-Pay-Later, um Ausgaben perfekt zu timen und Liquidität zu schonen. Durch die Unterteilung in mehrere Raten behalten Verbraucher einzelne Beträge und Fälligkeitstermine jederzeit präzise im Blickfeld. Selbst wenn bis zu 44 Prozent der Nutzer innerhalb eines halben Jahres einmal eine Rate nicht rechtzeitig begleichen, sorgt die gestaffelte Rückzahlung für eine transparentere und übersichtlichere Lösung als die Begleichung großer Summen am Stück und steigert Planungssicherheit.

Gesetzliche Standards für Bonität und Zinsen verbessern deutlich BNPL-Angebotssicherheit

Die Vergleichsanalyse aktueller Verbraucherdaten macht deutlich, dass fehlende Regulierung von Buy Now Pay Later-Produkten zu einer erhöhten Rate an Zahlungsausfällen und Überschuldungsfällen führen kann. Die neue Verbraucherkreditrichtlinie der Bundesregierung setzt daher strikte Anforderungen an Bonitätsbewertungen fest, regelt verbindlich die Angabe aller Zinssätze inklusive effektiver Jahreszinsen und definiert umfassende Informationspflichten für Anbieter. Durch diesen gesetzlich verankerten Rahmen wird ein fairer Wettbewerb unterstützt und der Schutz der Konsumenten konsequent verbessert nachhaltig verankert.

Sofortige Ratenkäufe ermöglichen finanziellen Spielraum ohne Bankkredit und Kontoüberziehung

Inflations- und Energiepreissteigerungen belasten private Budgets so stark, dass ein Viertel der Befragten über Fremdkapital nachdenkt. BNPL-Lösungen bieten hierfür eine einfache Möglichkeit, indem Einkäufe umgehend freigegeben und in Raten beglichen werden. Die kontounabhängige Finanzierung schützt vor Überziehungszinsen, während regelmäßige Kosten wie Miete normal weiterlaufen. Durch klar definierte Teilbeträge und variable Laufzeiten erhalten Verbraucher eine hohe Planungssicherheit zur Überbrückung kurzfristiger Liquiditätslücken.

BNPL-Nutzung steigt unter jungen Geringverdienern in wirtschaftlichen Krisenzeiten deutlich

geringverdienende Verbraucher und Junge im Alter von 18 bis 25 Jahren nutzen immer häufiger Ratenzahlungsoptionen, um kurzfristige finanzielle Engpässe auszugleichen. Laut Umfrage sahen sich 26 Prozent der jungen Konsumenten gezwungen, Mietzahlungen oder Raten auf später zu verschieben. Flexible Laufzeitmodelle, transparente Gebühren und eine einfache Bedienung bei Buy-Now-Pay-Later-Services treffen exakt die Anforderungen dieser Zielgruppen und verzeichnen daher eine wachsende Akzeptanz.

SCHUFA warnt vor Zunahme Zahlungsstörungen, BNPL-Anbieter passen Risikostrategien an

Auf Basis der jüngsten SCHUFA-Daten ist ein Anstieg neu gemeldeter Zahlungsstörungen um 13 Prozent festgestellt worden. Buy-Now-Pay-Later-Anbieter können diesen Trend in kontinuierlichen Verbesserungszyklen nutzen. Indem Risikokennzahlen regelmäßig überprüft, Benchmarks gesetzt und Anpassungen dokumentiert werden, entsteht ein lernendes System. So lassen sich Kreditprozesse iterativ optimieren, Ausfallereignisse frühzeitig adressieren und interne Standards kontinuierlich heben. Zudem erhöht diese Methodik die Skalierbarkeit signifikant.

Zukunftsfähige Zahlungsmodelle schaffen Balance zwischen Konsumwunsch und finanzieller Verantwortung

Mit Buy-Now-Pay-Later erhalten Endkunden eine intuitive Checkout-Funktion und konstante Ratenpläne für eine effiziente Ausgabensteuerung. Die festgelegten Zahlungsintervalle verhindern Kostenfallen und erleichtern die Budgetverwaltung. Die Verbraucherkreditrichtlinie der Bundesregierung schreibt klare Vorgaben zu Zinssätzen, Gebühren und Bonitätsnachweisen vor. Diese Regulierung fördert die Entwicklung verantwortungsvoller BNPL-Modelle mit verbesserten Risikochecks. Auf dieser Basis entsteht eine moderne, flexible Finanzierungsoption, die Konsumenten mehr Transparenz und Sicherheit bietet und ein gesundes Konsumverhalten unterstützt.